【专栏】信用卡的盛世危言:行业大跃进,不良在抬头

洪偌馨 · 零壹财经 2018-09-04 08:48:45 阅读:10360

过去两周,上市银行2018年半年报渐次披露。

整体来看,在2018年上半年监管持续趋严、行业环境持续承压的情况下,银行业财报整体呈现出资产增速放缓、理财规模和收入滑坡、零售业务的贡献和地位持续攀升的局面。

这也基本延续了2017年银行业的发展趋势,多家银行的零售业务成为了营收增长的绝对主力,也是利润增长的最主要来源。而在零售业务不断扩张的业务条线之中,信用卡的表现依然最为抢眼。

例如,工商银行在半年报中指出,2018年上半年银行卡收入增加31.47亿元,同比增长16.7%,主要是信用卡分期付款手续费和消费回佣收入增长较快;建设银行上半年实现银行卡手续费收入227.43亿元,较上年同期增加26.33亿元,增幅达13.09%,主要是信用卡收入实现较快增长。

当然,在转型方面颇具代表性的平安银行,今年上半年零售业务贡献了超过5成的收入和近7成的利润。其中,非息净收入198.05亿元,同比增长18.5%,主要来自信用卡等手续费收入的增加。

截止到今年上半年,国内银行业迈入信用卡发卡量“破亿俱乐部”的共有四家,分别是工商银行、建设银行、招商银行以及中国银行,而农业银行也已经在“破亿”的门口徘徊。与此同时,各大银行的信用卡交易量、刷卡消费额持续攀升。

但在信用卡各项指标“大跃进”的同时,也有一些数据的变化值得注意。比如,各大银行的信用卡不良率大多相比去年末有一定幅度的提升,还有一些原本高速推进信用卡业务的银行在今年上半年放缓了发展的脚步。

1

在聊各家银行具体的信用卡发展情况之前,我们可以先来看一下央行公布的信用卡整体发展情况。

而从业务增长来看,信用卡授信总额从2017年二季度的10.84万亿增长至今年二季度的13.98万亿,同比增长28.97%;信贷余额则总4.69万亿增长33.48%至1.57万亿。

如果说信用卡行业在过去一年完成了一次“大跃进”似乎也并不为过。但是如果仔细对比还是会发现,无论是发卡量、授信额度还是整体的信贷余额,在今年上半年的环比增速都有所放缓。

我们再来看各家银行的情况。

从最新数据来看,国内信用卡占据优势的银行主要有三家——工行、建行以及招行。其中发卡量方面,宇宙行稳居霸主地位,建行是唯一一家贷款余额超过6000亿的银行,招行的交易规模依然最大,这与截至2017年底的排名相一致。

不过具体到一些更细致的数据,还是有明显的变化。

例如,在新增信用卡发卡量方面,中行在过去一年里的涨势凶猛,尽管其2017年年报未披露累计发卡量,但是与去年同期相比,中行新增信用卡发卡量超过4000万张。此外,中信银行、招商银行和平安银行也都保持了80%以上的增速。

当然,信用卡发卡量的增长并不能代表一切。今年上半年,发卡量增幅最大的中行在交易额方面却缩减了3%,贷款余额增长约3.7%;增速紧随其后的中信银行尽管交易额有所上涨,但是贷款余额却收缩了近2%。

而整体处于缩表期的浦发银行,则在信用卡新增发卡量和贷款余额方面均有所下降,前者较上一年同期减少约20%,后者较上年末下降了约1.7%。

2

相比于前述这些数据增减变化趋势不一,各家银行在半年报里透露出的另外一个信息倒是很确定——信用卡贷款不良率攀升。

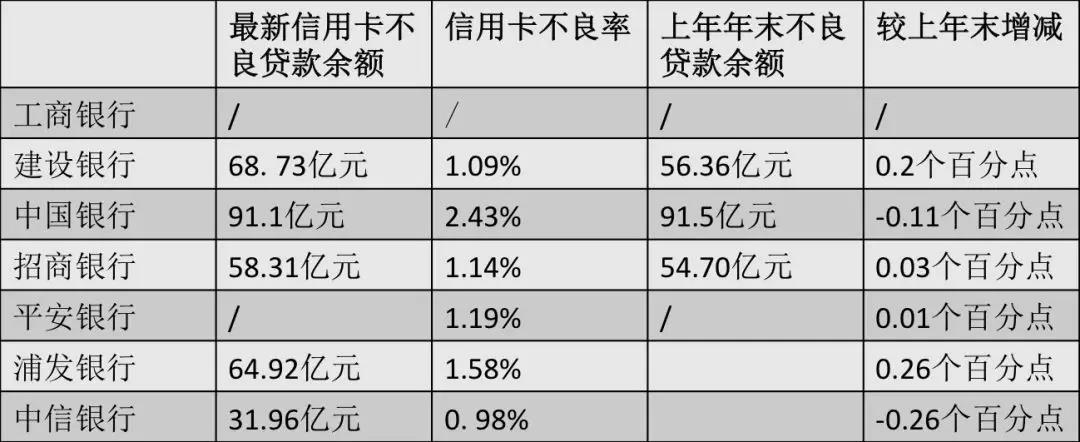

在半年报中披露了信用卡不良率的几家银行中,只有中信银行的信用卡不良率下降了0.26%至1%以下。

其余几家中,中国银行虽然信用卡不良贷款余额有所收缩,但仍高达2.43%;至于其他银行,信用卡不良率都有不同程度的是上涨。

其中,信用卡不良率涨幅最大的是浦发银行与建设银行,前者的信用卡不良率攀升至1.58%,后者上涨了0.2个百分点至1.09%。相比之下,招行银行与平安银行信用卡不良率的上涨幅度相对较小。

2017年末现金贷新政出台,压缩了部分风险管理水平薄弱的小贷、P2P等企业的发展空间,长期来看有利于肃清市场环境,而前期伴随现金贷行业快速发展带来的风险也逐渐暴露,短期内对部分信用卡客户的资金周转构成一定挑战。

除了现金贷、P2P行业风险暴露带来的共债风险之外,不良率的上扬也与信用卡业务过去一年的快速扩张不无关系。

今年初,盘点各家银行的年报时,各家银行信用卡贷款余额的快速扩张便显得格外抢眼。纵观2017年全年,平安银行信用卡业务的贷款余额增速高达67%,浦发银行信用卡的贷款余额同比增长56%,中信、农行等也都有30%-40%的涨幅。

因此,不少观点认为,去年同期信用卡不良率的下降是由于分母变大所致,即贷款余额快速增长,因而风险尚未暴露。但是今年,在上半年信用卡余额增长乏力的情况下,加上共债风险暴露,不良率重新走高也在情理之中。

为了防止信用卡不良率的继续恶化,在2018年的半年报里,各家银行也都强调了自己在防控风险方面的布局。

招商银行表示,为应对上述市场环境的变化,将提前布局贷前、贷中、贷后联动预警体系,积极拓宽内外清收及处置渠道资源,加大不良资产处置力度,严控不良资产规模,确保了信用卡资产整体风险的平稳可控。

而工行则强调将加强信用卡业务风险管理。强化客群化授信策略,优化授信资源配置,审慎降低高额授信客户额度,加强风险客户额度管控;强化贷后管理,加大信用卡逾期贷款清收力度。

此外,根据馨金融不完全统计,仅今年六月,招行、浦发、中信、中行四家银行相继发布了额度在1.5-4亿元之间的信用卡不良贷款ABS,这或许也是银行加快消化信用卡不良贷款的一个缩影。

虽然普遍观点认为,由于国内信用卡的渗透率还较低,增长空间巨大,远未到日、韩、台湾等地区信用卡危机前的情况。但集体扎堆、高歌猛进的发展势头总是值得警惕,尤其是在风险滞后的金融行业。

相关文章

用户评论

所有评论

资讯排行

- 48h

- 7天

专题推荐

more

第四届中国零售金融发展峰会(共15篇)

《陆家嘴》交流会第6期(共14篇)

2022第一届中国数字科技投融资峰会(共43篇)

2019年数字信用与风控年会(共15篇)

-

首页

-

评论

-

回顶部

游客

自律公约