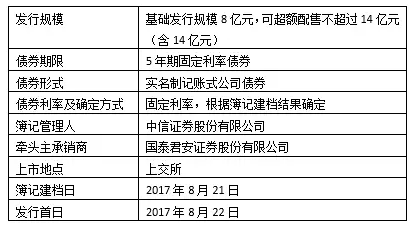

平安租赁将发22亿公司债

融资租赁 苏格格 · 零壹融资租赁研究中心 2017-08-18 阅读:4461

2017年2月24日,平安租赁获批发行不超过44亿元人民币的公司债券。7月28日,公开发行2017年公司债券(第一期)已发行完毕,发行规模 16亿元。本期债券也是该获批计划的一部分。

本期债券募集资金用途:扣除发行费用后,拟用于偿还有息债务和补充营运资金。

公告显示,债券偿债资金将来源于发行人日常经营产生的现金。平安租赁经营状况稳定,盈利状况良好,稳定的营业收入带来了稳定的经营性现金流。同时,平安租赁与各家商业银行建立了良好的合作关系,间接融资渠道畅通。

平安租赁开展全额偿付的融资租赁业务,获取利差和租息收益是最主要的盈利模式。其上游主要是银行、保险、金租等资金来源方,下游主要为融资租赁客户。截至2016年末,平安租赁主要资金来源于银行借款、非银行金融机构借款、发债,分别各占融资总额的比例为:56.23%、27.83%、15.94%。

下游业务网络遍及全国各地,以中小企业和事业单位为主,凭借良好的合作关系,收入来源较为稳定。由于融资租赁业务直接对接客户,其下游客户较为分散。2016年度,前五大租赁客户业务收入占平安租赁营业收入的比例为2.81%;2017年1-3月,前五大租赁客户业务收入占公司营业收入的比例为1.50%。

阅读更多融资租赁相关内容,请点击零壹租赁

相关文章

用户评论

所有评论

主编精选

more专题推荐

more

第四届中国零售金融发展峰会(共15篇)

资讯排行

- 48h

- 7天

-

首页

-

评论

-

回顶部

游客

自律公约