社交数据里隐藏的金融投资大秘密

互联网+ 齐剑辉 零壹财经 2016-09-07 阅读:3875

本文系作者授权发布。信息整理来自,牛股王VP齐剑辉在海通证券“新金融、新科技”Fintech金融科技高峰论坛上的演讲《社交数据助力量化策略》。

Facebook用户每天共享的东西超40亿;

Twitter每天处理的数据量超3.4亿;

Tumblebr博客作者每分钟发布2.7万个新帖;

Instagram用户每天共享3600张新照片;

这些海量、肉眼看不穿的数据中隐藏着什么商业秘密?为什么对社交关系的数据挖掘成为近几年的技术热点?

用数据反映数据的威力

我们用案例告诉你答案……

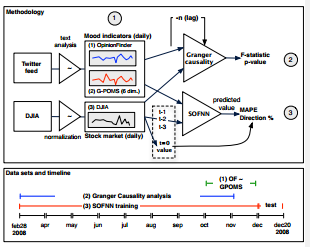

国外新闻分析领导者Raven Pack公司通过对Twitter等社交网站守护的情绪数据采集、进行量化分析发现投资市场波动趋势,他们发现大众不同的情绪将对股票市场产生不同的显著影响,而双方这种强关联性的准确度竟然能达到惊人的80%。

MarkerPsych同样也在挖掘这些数据下的奥秘,和路透社合作了119个国家的18000多个独立指数,如每分钟的心情状态,乐观、忧郁、快乐、恐惧和生气等,并将其作为全球股市投资的信号。

中国国内也在做这方面的研究,腾讯自选股大数据组合就如此,以腾讯自选股大数据为基础,结合行为金融模型并通过数量化手段分析互联网用户行为与二级市场股票价格表现之间的关联性,选取对股价波动具有较强解释能力的用户行为指标建立大数据量化投资策略,以往数据一年的投资可收益118%。

一家家公司正从数据中挖掘、计算,相对于搜索、电商等大数据,社交用户行为数据传导路径更短,具有更高的价值,将模糊的因素变成具体的数据来表达,从而找到数据中隐藏的金矿。

社交数据如何助力量化投资

根据社交数据做量化投资的好处是什么? 比传统量化投资更为强大的是,社交数据在原有金融结构化数据基础上,增加了更多非结构化数据,把握市场情绪,量化成为投资选股策略。

回顾人类股票投资发展史,其实就是将影响股价的因子不断量化的过程。 上世纪70年代以前,股票投资是一种定性的分析,没有数据应用,而是一门主观的艺术。随着电脑的普及,很多人开始研究驱动股价变化的规律,把传统基本面研究方法用模型代替,随着计算机信息处理能力的提高,金融工具的丰富及交易成本的降低,量化投资由此快速兴起。

量化投资技术的兴起也带动了一批华尔街大鳄的诞生。例如,巴克莱全球投资者(BGI)在上世纪70年代就以其超越同行的电脑模型成为全球最大的基金管理公司;进入80年代,另一家基金公司文艺复兴(Renaissance)年均回报率在扣除管理费和投资收益分成等费用后仍高达34%,堪称当时最佳的对冲基金,之后十多年该基金资产亦十分稳定。 “从主观判断到量化投资,是从艺术转为科学的过程。”上世纪70年代以前一个基本面研究员只能关注20只到50只股票,覆盖面很有限。有了量化模型就可以覆盖所有股票,这就是一个大的飞跃。

此外,随着计算机处理能力的发展,信息的用量也有一个飞跃变化。过去看三个指标就够了,现在看的指标越来越多,做出的预测越来越准确。 随着21世纪的到来,量化投资又遇到了新的瓶颈,就是同质化竞争。各家机构的量化模型越来越趋同,导致投资结果同涨同跌。

“能否在看到报表数据之前,用更大的数据寻找规律?”这是大数据策略创业者们试图解决的问题。 于是,量化投资的多米诺骨牌终于触碰到了席勒理论的第三层变量——市场情绪。

计算机通过分析新闻、研究报告、社交信息、搜索行为等,借助自然语言处理方法,提取有用的信息;而借助机器学习智能分析,过去量化投资只能覆盖几十个策略,大数据量化则可以覆盖成千上万个策略。

而社交数据挖掘更具有时代意义,通过监测市场舆论和用户行为,对投资做出秒速判断。实证研究表明,投资者决策行为特征与市场中的有关投资特性是相关的:股票价格的过度波动性和价格中的泡沫;投资者中存在追随领导者和从众行为;对风险的高估;过早的售出盈利投资和过晚售出失败投资;投资者对现金股利的不同偏好;对时间性分散投资组合(通过不同期限的投资组合来分散风险)的不同态度等等。

投资人的心理变化与他的投资行为有着密切关系,而且心理变化带着太多感性、随机、多变因素,这些因素的破解最佳的途径就是来自于每时每刻不断流动的行为数据。

证券平台社交数据潜力待挖掘

国内的互联网证券平台,因其投资者高度聚焦,以及频繁的金融行为而将成为大数据挖掘的又一金矿,比如同花顺、大智慧、牛股王这类平台,不断产生常规数据、组合数据、社交拓扑网络数据海量内容,相较于其他数据平台,数据信息更多元,刻画出的人物画像更具体、细致,依据这些数据之上建模设计出的量化投资策略,更有利于择股和择时。

已经有嗅得先机的公司,开始搭建量化平台。例如牛股王就准备推出一个名为“盈宽”的量化平台,供机构和个人爱好者开发策略。举个形象的比喻,社交数据就好比一家餐馆,以量化的方式把所有原料搜集来、清洗好、准备好,同时准备了一个锅,也就是大数据存储平台。研究员和基金经理像厨师一样,可使用不同刀法不同烹饪去做好自己的菜(策略)。当然这些数据基础之上可设计出各种不同策略,数据的采集、使用也应该是多维度的。

与欧美等成熟资本市场主要由理性机构投资者构成相比,东亚尤其是中国的股票类证券投资市场仍以散户为主,因此市场受投资者情绪和宏观政策性因素影响很大。而个人投资者行为可以更多地反映在互联网用户行为大数据上,所以社交数据对中国证券投资可能更有借鉴意义。

相关文章

用户评论

所有评论

主编精选

more专题推荐

more

第四届中国零售金融发展峰会(共15篇)

资讯排行

- 48h

- 7天

-

首页

-

评论

-

回顶部

游客

自律公约